こんにちわ!ヨーヤ(@yoya45masa)です。実は私、不動産投資を始めて規模は小さいものの株式会社の代表をしています。

最初は個人事業主として不動産投資をしていましたが、規模が小さいうちから法人を設立しました。

巷では

「〇〇万円以上売り上げが上がったら法人にした方がいいよ」

「不動産投資では事業規模(5棟10室)になったら法人化した方がいい」

など言われていますが私は上記の2つをどちらもクリアしていません。正直に言うと規模は全然小さいです、、、

私が思うに

「不動産投資で成功したいなら最初から法人化にした方がいい!」

と思っています。

実際法人化にしてどうだったのか?なぜ私が法人化にしたのか?をこれから法人を設立しようとしている方にはもちろん、不動産投資初心者でもこれから事業としてやっていきたい!という方に向け少しでも参考になればと思い書かせていただきました。

具体的には

- 法人化にするメリット

- 法人化にするデメリット

- 法人化のタイミング

という内容になっています。私自身が実際に法人にしてみて感じたことなどリアルな意見を盛り込みましたのでぜひ最後までお読みください。

目次

法人化にするメリット

なぜ法人化にするのかは個人より法人の方がメリットがあるからみんな法人化にする訳なのですが、法人化にするメリットとはなんなのでしょう?

代表的な5つを上げましたのでご覧ください。

- 税金の優遇

- 短期売却が得

- 赤字の繰越

- 減価償却できる

- 融資の幅が広がる

税金の優遇

税金の優遇とは所得税が個人と法人では税率が全然違うということです。個人で不動産投資を行っていると家賃収入が増えれば増えるほど税金が高くなってしまう「超過累進課税率」という形になってしまいます。

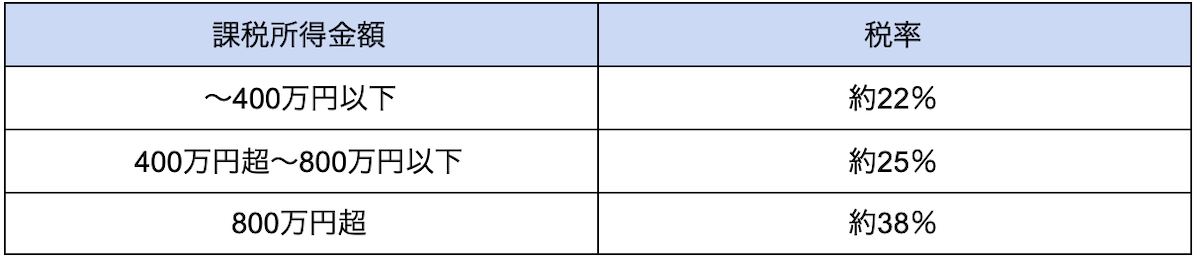

一方、法人の場合はとてもシンプルで

となっており、儲けが高い場合は法人の方が所得税が安い計算になります。

短期売却が得

資産を拡大していく、もしくは資産の組み替えで物件の売却などを考える方もいるかもしれません。

その際個人での売却の場合は「譲渡所得税」がかかってきます。

法人での売却の場合は「譲渡所得」ではなく「法人税」がかかってきます。法人税は先ほど説明した通りで

という感じになり保有年数は関係ありません。ですが5年以上保有して売却するとなると個人の方が税率が安くなってしまいますので注意が必要です。

赤字の繰越

業績不振等により売上よりも経費の方が大きい状態、赤字になってしまった場合、この発生した赤字を翌期以降に繰越して、翌期以降の利益と相殺することができます。

例えば、設立1期目で500万円の赤字が出たとしましょう。

その後、第2期で300万円の利益、第3期で300万円の利益が出たとしましょう。

第2期:+300万円–繰越損失300万円=0→税額ゼロ

第3期:+300万円–繰越損失200万円=100万円→税額25万円

この赤字の繰越自体は個人でも法人でもどちらでも使える制度ですが、大きな違いはその有効期間です。

・個人事業主の場合は3年

・法人では10年

と3倍以上繰り越すことが可能な法人が圧倒的有利なのです。

減価償却できる

減価償却とは、金額の高い不動産やパソコン、車等を購入した時、購入した年に一度に経費に落とすのではなく、分割して少しずつ計上していくというルールです。

個人事業主の場合は原則定額の強制償却で、毎年決められた額を全額償却しなければなりません。

法人の場合は、原則定率の任意償却ですので経費にする金額を自由に決めることができ、利益の調整ができます。

これができることによって、決算書を赤字にしないように調整ができ融資対策にもつながります。

融資の幅が広がる

不動産投資で事業を拡大して行こうとした場合、自己資金だけですと限界がきます。そこで「融資」を利用することになってくるのですが、法人にすると何がいいかというと融資の幅が広がるということです。

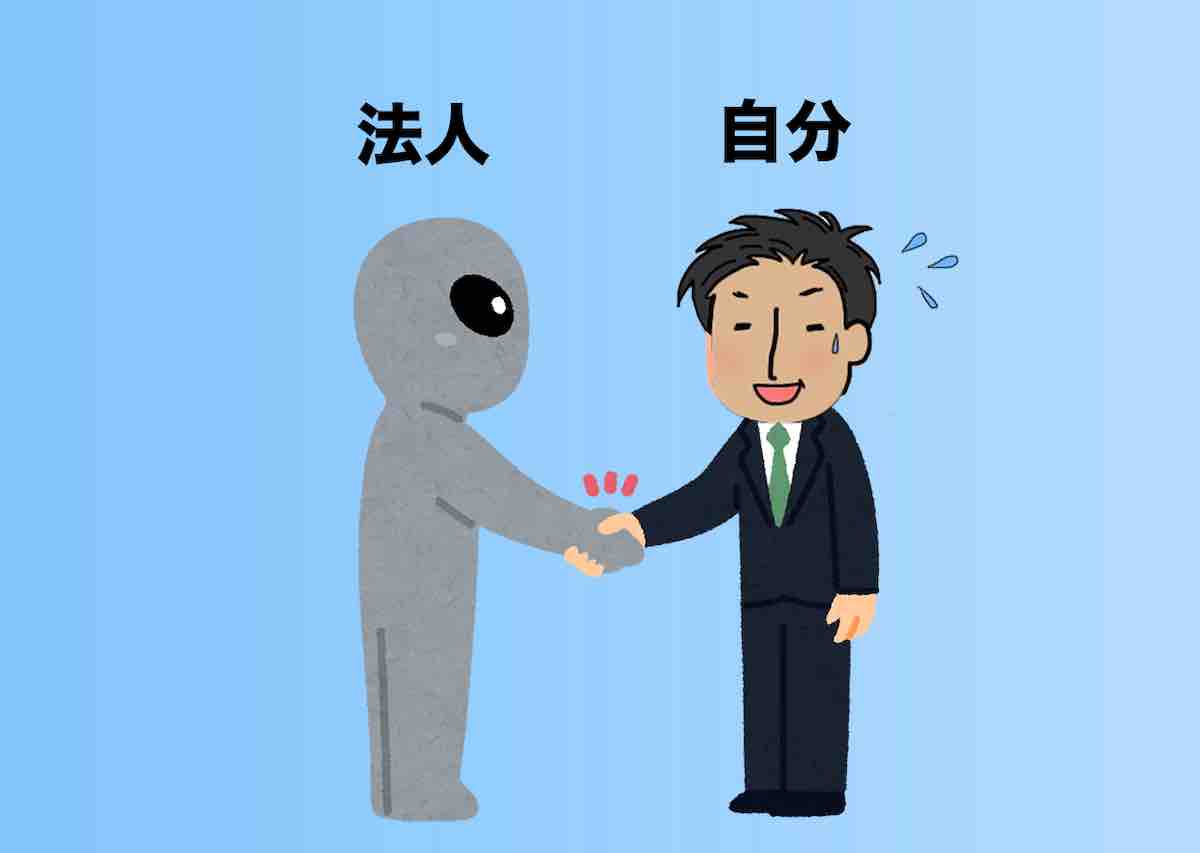

どういうことかと言うと、法人を作ると言うことは自分の他にもう一人分身ができると言うことです。

分身を作ると何がいいのかと言うと、この分身にも金融機関は融資をしてくれるのです。最初は法人を作っても実績などない状態ですが、実績のない段階でも運転資金という形で融資を利用することができますし、事業が流れに乗ったら実績に応じてさらなる融資を引くことも可能になってきます。

法人を設立しても、今まで通り個人で融資を利用することも可能ですし幅がとても広がります。例えば日本政策金融公庫では

個人の一般貸付の限度額は4,800万円ですが

法人の新規開業資金では7,200万円になり

法人を作ることによって個人の融資額含めて約1億円以上の借入できることになります。

法人化にするデメリット

法人にするのにメリットもあればデメリットもあります。

- 設立の手間、イニシャルコストがかかる

- ランニングコストがかかる

- 物件を長期保有すると損

設立の手間、イニシャルコストがかかる

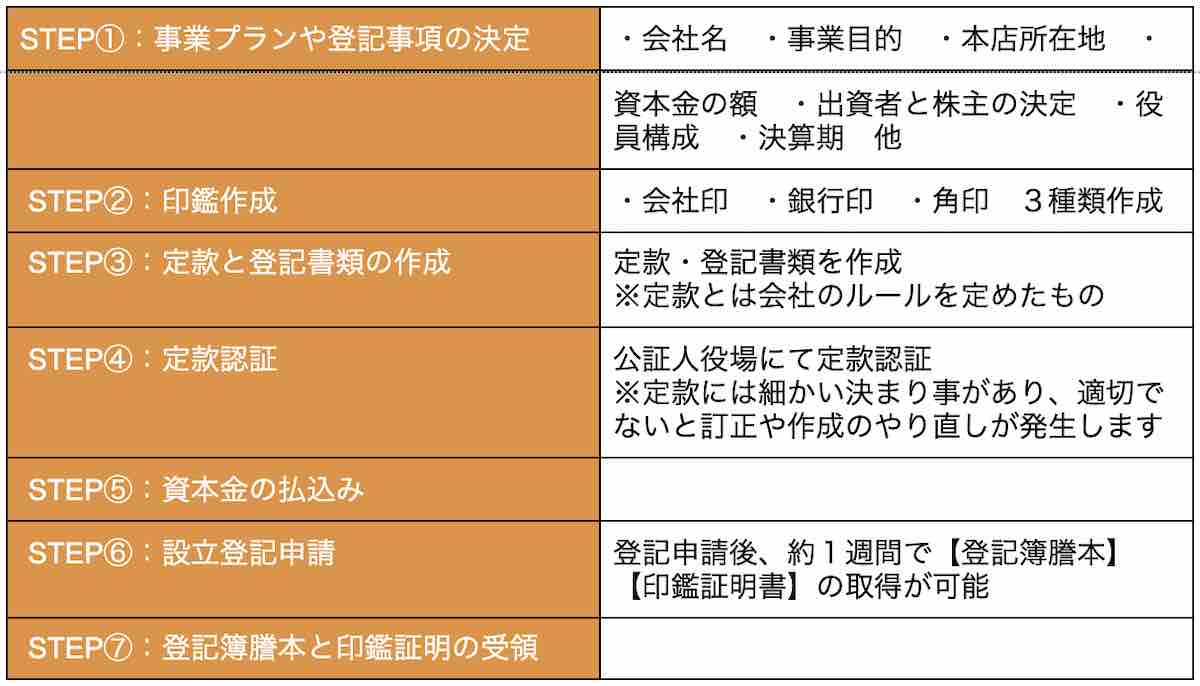

個人事業主と違い法人を設立するのに、約款を決めたり登記を行ったりと設立するまでやることがとても多いです。めちゃめちゃ面倒な作業です・・・。

私は今後の融資などを考え株式会社を設立しましたが、設立するのにプロの司法書士に任せました。ですが設立まで1ヶ月はかかりました。司法書士に任せず約款など自身で作るとなるともっと期間がかかると思います。

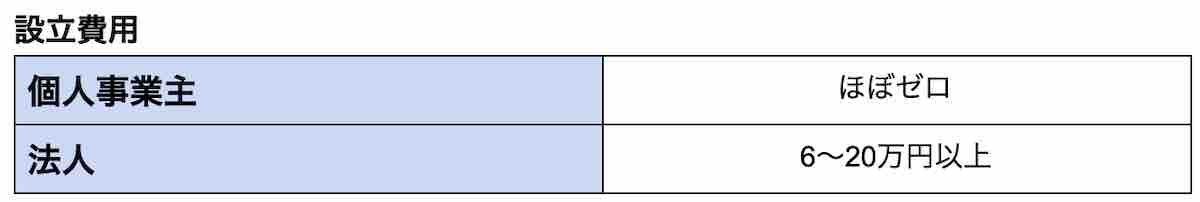

そして法人を設立するのにイニシャルコスト(設立費用)がかかります。

法人の設立費用の差は、「株式会社」か「合同会社」どちらかを選ぶかによって違ってきます。

合同会社の場合は約款認証がない為、費用は安く登録免許税の6万円で作成できます。株式会社は登記で15万円かかりますし、さらに約款認証などもあり最低でも20万円かかります。

私の場合、株式会社を設立し司法書士にお任せして約30万円かかりました。

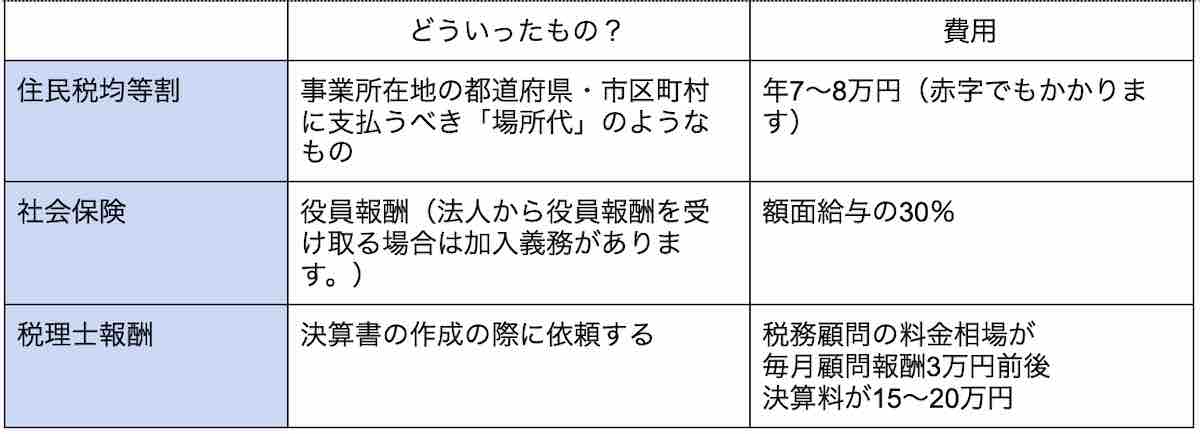

ランニングコストがかかる

法人を設立し事業を運営していると売り上げに関係なくランニングコストがかかります。これは赤字でも支払わなくてはいけないものもありますので注意が必要です。しかも1つではなく3つもランニングコストがかかります。

住民税は必ず支払わなければなりませんが、社会保険は役員報酬を法人から貰わなければ支払いは発生しませんし、税理士報酬は毎月の顧問は頼まず、決算時に決算書の作成を依頼するのみお願いして費用を浮かす方法があります!

不動産投資は毎月の売り上げが一定で計算しやすいので、税理士への毎月の顧問はお願いせずに決算時のみ利用する方が多く、私もそうしています。

物件を長期保有すると損

これは法人化にするメリットでも触れましたが、物件を売却する場合に長期保有(5年超所有)している物件を売る際に、売却時にかかる税金が個人の場合より高くなってしまうというものです。

法人化のタイミング

法人化にするタイミングは、投資開始前に法人化にするケースと、事業規模が大きくなってから法人化にするケースの2つの選択肢がありますが、個人的には

「独立を考えている」

なら最初っから法人化で始めることをオススメします!

逆に「副業程度の収入が欲しい」なら個人事業主で投資を行っていく方がいいと思います。

なぜ

副業→個人事業主

になるのか?よく「課税所得額が900万円以上になったら個人事業の税率より法人の税率の方が低くなるタイミングだからここで法人化にするのが最適」

と言われますが、

不動産投資に限っては、最初っから法人化にし、物件を取得していった方が損がありません。

なぜかというと、ある程度個人で実績を作ってから法人化にする場合、個人で取得した物件を法人に移す際に再度、登記費用・不動産取得税など再度かかってきます。(法人に移さず個人でそのまま所有してもいいですが法人での実績は0です)

所有物件が増える訳でもないのに二度も登記費用・取得税を支払わなくてはいけなくなります。それならば最初っから法人で取得し、法人での実績にした方がのちの融資でも有利になります!

ですが、先ほども述べたように法人化にするのにコストがかかります。不動産投資を副業レベルで考えているなら税金面もそれほど高くなりませんし、法人は設立せず個人で所有した方が費用や手間など少なくてすみますので個人事業主をオススメします。

まとめ

不動産投資で脱サラしたい、独立したいなら早い段階から法人化をオススメします。私も株式会社を作りましたが、不動産投資を始めた当初自分が会社を作るなんて考えてもみなかったです。

ですが、不動産投資を始めて色々勉強していくうちに「法人化にした方がメリットが多い」ことに気付き私は法人化にしました。

これからは会社に頼らず個人で稼いでいかなければならない時代ですので、不動産投資に限らず、法人を設立し社会的信用を得ながら活動していく方がどんどん増えてくるかもしれませんね!