収入を得たら必ずついて回るのが「税金」です。もちろん不動産投資をし家賃収入を得ると税金が発生します。

そして家賃収入を得たら必ず「確定申告」をしなければなりません。

ですが、普段会社勤めの方は税金は給料から天引きのケースがほとんどで、自分がいくら払っているか、どういった税金があるのか知らない方もいるかと思います。

また、確定申告も会社がやってくれますので自分でやることもないと思います。

今回、不動産投資を始めたらどういった税金が発生し、いくら払わないといけないのか、まためんどくさい「確定申告」を簡単に申告できる方法などを紹介します。

目次

不動産収入と不動産所得の違い

・収入と所得の違い

突然ですが収入と所得の違いは分かりますか?

「収入」とは家賃などの収入で、

「所得」とは収入から必要経費を差し引いて残った収益を「所得」と言います。

所得=収入(家賃など)ー 必要経費

なぜこの説明をしたかというと、

【会社員の方は収入に対して税金を払っている】のに対して、

【事業主は所得に対して税金を払っている】のです。

よく「節税」という言葉を耳にしませんか?

事業主はいくら収入が多くても、必要経費をコントロールして「所得」を少なくしてしまえば、払う税金も低くできてしまうということです。(虚偽申告や脱税はいけません)

会社員は給料から天引きされてしまうのに対して、事業主は必要経費を払って所得をコントロールしてから税金を払う形になります。(後ほど詳しく説明します)

要は税金の支払いを低くし事業をしたりできるということです。

不動産投資で得られる収入

ではまず不動産投資での収入について見ていきましょう。不動産投資で得られる収入は「家賃収入」だけではありません。他にどういったものがあるのでしょうか?

・家賃

自身の物件などを貸し出し入居者から毎月受け取る賃料。

もし、家賃を滞納されていて、入金がなくても、原則として受け取るはずだった家賃を「売上」として計上しなければなりません。

・礼金

オーナーに対し「物件を貸してくれるお礼」という意味で、入居者から支払われるのが礼金です。

似たものとして「敷金」がありますが、敷金は入居者からオーナーが預かっているものなので、預かった時点ではオーナーの収入にはなりません。

・更新料

管理会社などを入れずに自主管理をしている際、賃貸契約の期限を迎え、入居者が契約更新する際に発生します。(オーナー判断で更新料なしにした場合は支払いなし)更新料は不動産収入にあたります。

・管理費・共益費

家賃とは別に、管理費、電気代、水道代、掃除代などを徴収する場合には不動産収入として計上しなければなりません。

・駐車場利用料

駐車場がある物件で、駐車場利用料を徴収している場合には、不動産収入として計上が必要です。

経費として計上できる支出等

続いて、必要経費についてです。

冒頭で、所得は収入から必要経費を引いたものと説明しましたね。ではどういったものが必要経費になるのか、これを理解すれば節税にもつながりますのでしっかりと確認しましょう。

・修繕費

建物はどうしても劣化します。その際に外壁塗装や設備の交換、修理、退去時のクリーニングなどオーナーが負担した場合、修繕費として経費計上できます。

・修繕積立金

区分マンションなどを所有されているオーナーさんは毎月「修繕積立金」を支払っている方が多いと思います。この修繕積立金も修繕が行われ、その修繕が完了した日に属する年分に必要経費として計上することができます。

・賃貸管理代行手数料

賃貸管理などを管理会社に委託されている場合、毎月管理手数料が発生します。この管理手数料も経費として計上できます。

・ローン金利

物件を取得する際、融資を使用し物件取得される方もいるかと思います。返済する際の金利相当額も必要経費になります。

・減価償却

物件を購入するために要した費用は、購入の時点で一括して費用に計上するのではなく、建物の耐用年数が来るまでの期間にわたって、少しずつ費用として計上します。このような会計処理を行うために、「減価償却費」という勘定科目が使われます。

・広告宣伝費

入居者を募集するために広告宣伝をされる場合、この費用も経費として計上することができます。

・租税公課

不動産を購入するときに必要な収入印紙代、不動産取得税、不動産経営を続けるために支払う固定資産税や都市計画税は、必要経費として計上できます。

ただし、住民税と所得税は必要経費として計上することができません。

・損害保険

物件を取得されたら、建物に火災保険や賠償責任保険などに加入されると思います。この損害保険料も経費として計上できます。

・司法書士・税理士への手数料

不動産の登記を司法書士に依頼したり、確定申告書の作成を税理士に依頼したりする場合の手数料や報酬は、必要経費として計上できます。

確定申告

上記の経費をしっかりと経費として申告することにより所得が抑えられ、支払う税金も少なくて済みます。もちろん事業に関係ない物を経費とすることはできませんが、

例えば物件を内覧するために自家用車を使ったとなるとガソリン代や高速料金などは必要経費にすることができます。

ただ、毎回いくらいくら使ったなど記録しておくのは面倒だと思います。確定申告ソフトのfreeeなら銀行口座やクレジットカードを同期しておけば自動入力で勘定してくれますし、簿記を知らなくてもただ入力していくだけで確定申告が終わってしまいます。

私もfreeeを使い確定申告しているのですがめちゃめちゃ楽で、入力が終わり印刷して出てきた書類を税務局に郵送するだけでその年の確定申告が終わってしまいます。

規模がそこまで大きくないうちはこのソフトで十分で、わざわざ高いお金を払って税理士に頼む必要もありませんし、独学で何時間もかけるよりはfreeeソフトを使い、数時間であっという間に終わらせちゃいましょう。

家賃収入にかかる税金

不動産投資をし、賃貸収入を得るとどういった税金がかかってくるのでしょうか。見ていきましょう。

・所得税

個人名義で運営しているマンションやアパートで家賃収入を得た場合、家賃収入にも「所得税」がかかります。

・住民税

住民税は、都道府県や市区町村が行政サービス(ゴミ収集、福祉、教育など)を住民に提供するために徴収している税金です。この住民税もかかってきます。

・消費税

賃貸物件が住宅専用である場合は、消費税を納税する必要がありません。

事業用の物件を賃貸する場合や、駐車場のみを賃貸する場合で、消費税の課税売上高が1000万円を超えた場合に消費税を納付する義務が発生します。

・個人事業税

不動産投資が一定の規模を超え、不動産賃貸業を営んでいるとみなされる場合は、個人事業税を支払わなければいけません。その目安が…

住宅……戸建5棟以上

マンションなどの区分所有の物件……10室以上

土地……10件以上または2000㎡以上

法人として家賃収入を得ている場合

・法人税

法人が事業活動を通して得た所得にかかる税金で国に納付。

・法人事業税

法人の所得に対して課せられる地方税です。都道府県に納付します。

・法人住民税

法人も都道府県や市区町村に住民税を支払うことになります。

所得税と住民税の計算方法

実際に不動産投資を初めて家賃収入を得るようになると、どれぐらいの所得税と住民税が発生するのか、兼業大家さんを例に見ていきましょう。

□兼業大家のAさん

給料所得:年収500万円

家賃所得:120万円(家賃収入)ー(経費が70万円)=50万円/年

サラリーマンの場合

・基礎控除38万円

・社会保険料控除

・配偶者控除

・扶養控除

・医療費控除

・生命保険料控除

・地震保険料控除

・個人年金保険料控除

・青色申告控除65万円(賃貸業を始めたら税務署に申請)

トータル300万円(控除総額)かかるとして、これを給料所得から差し引きます。

50万円(家賃所得)+年収500万円ー控除額300万円=250万円

250万円が課税所得となります。

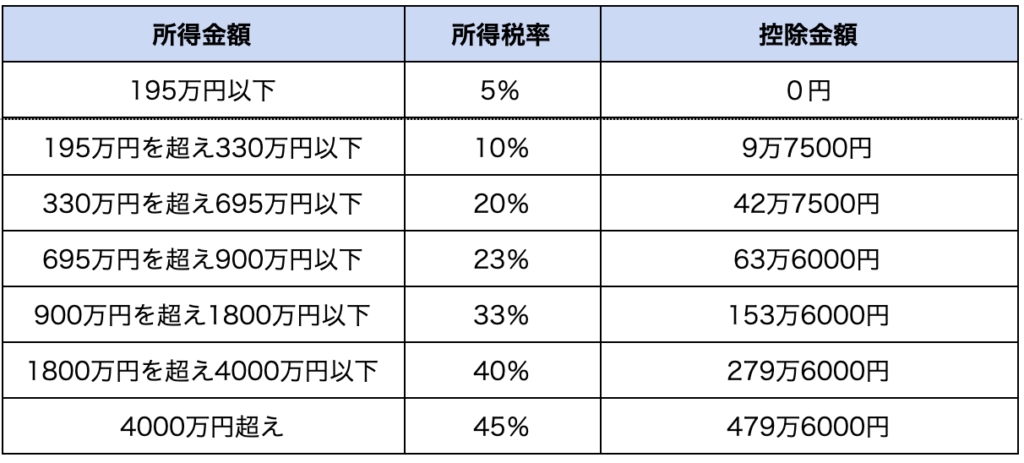

住民税は一律10%、所得税は累進課税

住民税は所得の多い少ないにかかわらず、一律10%となっています。

所得税は累進課税となっていて、所得が多いとその分税金も高くなります。

所得税率、控除額、一覧表

上記の例だと課税所得額は250万円なので

・住民税 250万円×10%=25万円

・所得税 250万円×10%ー9万7500円=15万2500円

という感じに税金がかかってきます。

まとめ

どうでしたか?儲けても税金をうまくコントロールしないと利益を持ってかれてしまいます。税金がなかったらどれだけ儲けているか毎回思います。ですが泣き言を言っても税金は納めないといけません。

不動産投資を始めて「これって経費になるの?」「確定申告って難しそう」などと心配になると思いますが、税理士に頼まなくても、確定申告ソフトのfreeeなら細かい計算や減価償却、経費計算と全てやってくれますので事業をやっていく上で必須です。

無料で始めれますのですぐダウンロードをオススメします。